La previdenza professionale (LPP) in Svizzera spiegata in modo semplice

Presupposti per un secondo pilastro solido

L’employer branding sta diventando sempre più importante nella battaglia per assumere i migliori dipendenti. Se il lavoro non è sufficientemente interessante, i datori di lavoro possono guadagnare punti con una buona soluzione LPP. Tuttavia se ne devono vendere anche i vantaggi. Ne sa abbastanza in merito alla previdenza professionale?

Tempo di lettura

5 minuti

L’aspettativa di vita è in aumento, l’inflazione elevata e i mercati finanziari sono in crisi. Come influisce tutto questo sulla previdenza professionale? Una soluzione solida nel secondo pilastro è più importante che mai per i dipendenti. I datori di lavoro possono ottenere punti in questo ambito, poiché con soluzioni interessanti si crea un forte incentivo finanziario.

I dati più importanti sulla previdenza professionale (LPP) in sintesi

Conosce i dati e le cifre più importanti sul secondo pilastro? Di seguito Le forniamo una rapida panoramica.

LPP obbligatoria

I lavoratori dipendenti che hanno compiuto 17 anni e hanno un salario annuo soggetto all’obbligo di AVS superiore alla soglia di accesso LPP di CHF 22’050 (dati aggiornati al 2023) sono obbligatoriamente assicurati nella previdenza professionale contro invalidità e decesso. Dopo i 24 anni, si risparmia anche nella cassa pensione per la vecchiaia.

Assicurazione di rischio

I lavoratori dipendenti assicurati nella LPP sono obbligatoriamente assicurati nel secondo pilastro per i rischi di invalidità e decesso. La previdenza professionale comprende anche l’assicurazione contro gli infortuni (LAINF) e l’assicurazione facoltativa d’indennità giornaliera di malattia (IGM).

Parte obbligatoria ai sensi della LPP e previdenza sovraobbligatoria

La parte obbligatoria ai sensi della LPP riguarda i requisiti minimi legali e le prestazioni minime che gli istituti di previdenza devono soddisfare. Per il salario da assicurare, l’importo limite massimo per la LPP obbligatoria è di CHF 88’200 (dati aggiornati al 2023). Le quote salariali superiori possono essere assicurate anche con un piano di previdenza più articolato. Legga la nostra guida «Come assicurarsi i migliori professionisti?» per ulteriori informazioni su questo argomento.

Contributi LPP per età

I contributi LPP sono a carico del datore di lavoro e del lavoratore in parti uguali. Ciò significa che un dipendente di 30 anni avrà una detrazione del 3.5 per cento dal salario lordo per il contributo LPP e il datore di lavoro versa nella cassa pensione complessivamente almeno lo stesso importo pagato da tale dipendente.

| Contributi LPP | Età |

|---|---|

| 7 per cento | Da 25 a 34 anni |

| 10 per cento | Da 35 a 44 anni |

| 15 per cento | Da 45 a 54 anni |

| 18 per cento | Da 55 a 65 anni |

Contributi LPP

Età

| 7 per cento | Da 25 a 34 anni |

| 10 per cento | Da 35 a 44 anni |

| 15 per cento | Da 45 a 54 anni |

| 18 per cento | Da 55 a 65 anni |

Cosa è la previdenza professionale in base alla LPP?

La LPP è una legge federale: regola la previdenza in materia di vecchiaia, superstiti e invalidità. Contiene regolamenti per le casse pensione in merito alla previdenza professionale. Dopo il pensionamento, il primo pilastro (AVS) e il secondo pilastro (LPP) sono destinati a garantire il mantenimento dello standard di vita dei lavoratori e delle loro famiglie. Al contempo, dovrebbero attutire le perdite finanziarie in caso di incapacità di guadagno o decesso.

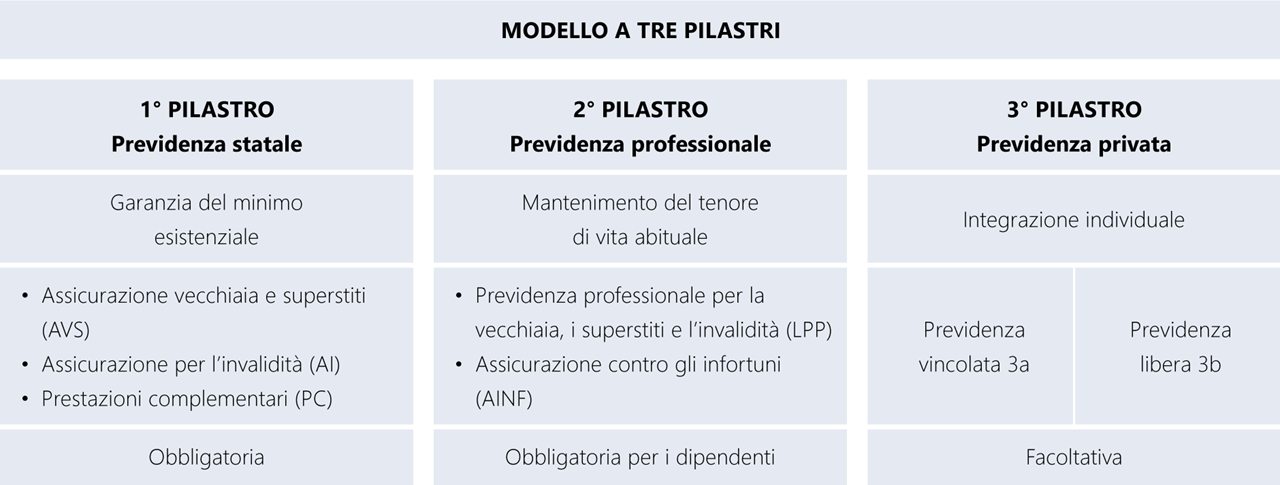

Parte del sistema a tre pilastri

Il sistema di previdenza svizzero si basa su tre pilastri. Questi proteggono finanziariamente gli assicurati e i beneficiari in età avanzata, in caso di invalidità e in caso di decesso.

La peculiarità del secondo pilastro

Il secondo pilastro protegge da vari rischi: oltre alla copertura in caso di vecchiaia (pensione di vecchiaia), eroga anche rendite in caso di invalidità o decesso. I salari compresi tra CHF 22’050 e CHF 88’200 (dati aggiornati al 2023) devono essere obbligatoriamente assicurati. Quando si sceglie un piano di previdenza, di solito esiste la possibilità di assicurare uno stipendio più alto.

Finanziamento del secondo pilastro da parte di datori di lavoro e dipendenti

I datori di lavoro effettuano mensilmente una trattenuta LPP dal salario dei loro dipendenti. Il contributo LPP comprende anche la quota a carico del datore di lavoro. Il contributo LPP varia in base all’età, al salario e alla percentuale di risparmio definita nel piano di previdenza.

Diverse soluzioni LPP

Ogni datore di lavoro deve avere una propria cassa pensione o aderire a una fondazione collettiva o a un’associazione di settore . Nel caso delle fondazioni collettive, viene tenuto un conto separato per ogni datore di lavoro affiliato e per ciascuno di essi esiste un piano di prestazione e finanziamento individuale.

Componenti del contributo LPP

-

Contributo di risparmio

Per la rendita di vecchiaia della persona assicurata -

Contributo di rischio

Per l’assicurazione in caso di incapacità di guadagno e decesso -

Costi e contributo al fondo di garanzia

Per la cassa pensione e il fondo di garanzia

Cosa viene assicurato nella previdenza professionale (LPP)?

Tutti (o quasi) sanno che nel secondo pilastro si versano i contributi per la vecchiaia. Ma cosa viene assicurato esattamente e quali sono i dettagli? Quando riceve la rendita dalla previdenza professionale la persona assicurata?

Pensionamento di vecchiaia

Quando i Suoi dipendenti andranno in pensione, riceveranno una pensione di vecchiaia dal secondo pilastro. In alternativa, è anche possibile farsi versare parte o tutto il capitale, a seconda del regolamento della cassa pensione. Se l’assicurato va in pensione anticipata, riceverà una rendita inferiore. Se il pensionato ha figli di età inferiore a 19 anni o ancora in formazione e di età inferiore ai 26 anni, percepirà una rendita per figli di pensionato pari al 20 per cento della rendita di vecchiaia minima legale ai sensi della LPP.

Invalidità / incapacità di guadagno

L’incapacità di guadagno può colpire chiunque: può essere dovuta a una malattia fisica o mentale o, più raramente, a un infortunio. Può essere temporanea o permanente e anche un’incapacità parziale. Se la persona assicurata è invalida almeno al 40 per cento ai sensi dell’assicurazione federale per l’invalidità, riceverà una rendita di invalidità LPP corrispondente.

Caso di decesso

In caso di decesso dell’assicurato, il coniuge superstite o partner registrato percepisce una rendita. Tuttavia, ciò avverrà solo se le condizioni legali sono soddisfatte: deve essere responsabile del mantenimento di un figlio o avere più di 45 anni e il matrimonio deve essere durato almeno cinque anni. I figli dell’assicurato defunto hanno diritto a una rendita per orfani fino al compimento dei 18 anni o fino al completamento degli studi, ma non oltre i 25 anni.

Quando può essere versato l’avere previdenziale?

I Suoi dipendenti versano contributi nel secondo pilastro sin da quando compiono 25 anni. Ma in quali circostanze è possibile prelevare il denaro dalla previdenza professionale (LPP)? Fornisca informazioni corrette.

Pensionamento di vecchiaia

I Suoi dipendenti risparmiano per la loro vecchiaia e ricevono una rendita di vecchiaia dopo il pensionamento a 65 anni. Spesso è possibile prelevare la rendita o il capitale già a 58 anni o al più tardi a 70 anni. Tuttavia, la pensione sarà ridotta o aumentata di conseguenza. Anziché la rendita, al momento del pensionamento i pensionati possono ricevere anche almeno un quarto dell’avere di vecchiaia LPP versato. A seconda del regolamento della cassa pensione, è possibile anche un prelevamento in capitale fino al 100 per cento.

Acquisto di una proprietà abitativa

Una Sua dipendente vuole comprare una casa o un appartamento? In questo caso può attingere al suo saldo creditore LPP per il capitale proprio. Può ritirarlo o costituirlo in pegno. Dovrebbe tuttavia considerare in che modo la riduzione dell’avere previdenziale influirà sulla sua pensione di vecchiaia ed eventualmente anche sulle prestazioni di rischio.

Avvio di un’attività indipendente

Il Suo collega vuole mettersi in proprio? In tal caso può richiedere un pagamento in contanti quando intraprende un lavoro autonomo. Dovrebbe ricordare che questo probabilmente si tradurrà in una sensibile lacuna previdenziale. Gli consigli quindi di richiedere la consulenza di un’esperta finanziaria e di trovare una buona soluzione per il pilastro 3a.

Partenza per l’estero

Una Sua dipendente sta pensando di emigrare? In questo caso può farsi pagare il suo avere di previdenza. Tuttavia, per poterlo fare deve allontanarsi un bel po’: i paesi dell’UE e dell’EFTA sono esclusi dal regolamento. Se arriva solo fino in Germania, di solito può prelevare solo la parte non obbligatoria dell’avere di vecchiaia. L’avere di vecchiaia LPP obbligatorio rimane depositato in un conto di libero passaggio in Svizzera e viene successivamente versato come avere previdenziale.

Come può essere strutturata la cassa pensione?

Assicurazione completa

L’assicurazione completa copre tutti i rischi come vecchiaia, decesso e invalidità. Non può avvenire copertura insufficiente per le aziende affiliate: non si assume il rischio di investimento per l’avere di vecchiaia, questo è completamente protetto. Pax è un’assicurazione completa.

Cassa pensione semi-autonoma

Con questa soluzione, gli istituti di previdenza condividono il rischio: ad esempio, gestiscono autonomamente l’avere di vecchiaia e trasferiscono i rischi di decesso e invalidità in tutto o in parte a un’assicurazione sulla vita. Le società affiliate e i dipendenti assumono il rischio di investimento per le attività, ma beneficiano anche di opportunità di rendimento.

Testa o croce? E perché non entrambe.

Come si può ottimizzare la cassa pensione?

La maggior parte delle persone ha una lacuna più o meno grande nella previdenza di vecchiaia. Come buon datore di lavoro, può utilizzare varie opzioni per aumentare la rendita di vecchiaia dei Suoi dipendenti nel secondo pilastro.

Come datore di lavoro per i dipendenti

Previdenza sovraobbligatoria

L’importo limite massimo della previdenza obbligatoria LPP è di CHF 88’200 (dati aggiornati al 2023). Ciò significa che le componenti salariali superiori a questo non sono obbligatoriamente assicurate. Per i Suoi dipendenti con salari più alti, dovrebbe quindi stipulare un piano di previdenza sovraobbligatoria, in modo che possano mantenere il loro tenore di vita dopo il pensionamento di vecchiaia.

Trattenuta di coordinamento

Inoltre, può adeguare la trattenuta di coordinamento al grado di occupazione. La trattenuta di coordinamento sarà quindi minore, il salario assicurato maggiore e l’avere di vecchiaia aumenterà.

Mantenimento della previdenza in caso di periodo di inattività

Una Sua dipendente decide di prendere ancora un paio di mesi di vacanze non retribuite dopo il congedo di maternità? O magari un dipendente di lunga data vuole prendersi un congedo sabbatico? Se il regolamento della cassa pensione prevede un congedo non retribuito, i Suoi dipendenti possono restare assicurati nel secondo pilastro anche durante il congedo non retribuito secondo queste disposizioni.

L’importo limite massimo della previdenza obbligatoria LPP è di CHF 88’200 (dati aggiornati al 2023). Ciò significa che le componenti salariali superiori a questo non sono obbligatoriamente assicurate. Per i Suoi dipendenti con salari più alti, dovrebbe quindi stipulare un piano di previdenza sovraobbligatoria, in modo che possano mantenere il loro tenore di vita dopo il pensionamento di vecchiaia.

Trattenuta di coordinamento

Inoltre, può adeguare la trattenuta di coordinamento al grado di occupazione. La trattenuta di coordinamento sarà quindi minore, il salario assicurato maggiore e l’avere di vecchiaia aumenterà.

Mantenimento della previdenza in caso di periodo di inattività

Una Sua dipendente decide di prendere ancora un paio di mesi di vacanze non retribuite dopo il congedo di maternità? O magari un dipendente di lunga data vuole prendersi un congedo sabbatico? Se il regolamento della cassa pensione prevede un congedo non retribuito, i Suoi dipendenti possono restare assicurati nel secondo pilastro anche durante il congedo non retribuito secondo queste disposizioni.

Come lavoratore dipendente per la propria sicurezza e la propria previdenza

Le lacune nella previdenza professionale sorgono a causa di varie circostanze: studi a tempo pieno, soggiorni all’estero, lavoro a tempo parziale, congedi parentali o addirittura aumenti salariali. In questi casi, il capitale risparmiato non è sufficiente per finanziare il tenore di vita abituale dopo il pensionamento di vecchiaia. Attraverso un acquisto volontario nella cassa pensione, le persone assicurate possono colmare autonomamente le lacune.

Domande frequenti sul secondo pilastro

Come funziona la previdenza professionale?

Quando si diventa soggetti all’obbligo di LPP? Tutti i dipendenti che hanno più di 17 anni e guadagnano almeno un salario superiore alla soglia di accesso LPP di CHF 22’050 (dati aggiornati al 2023) sono obbligatoriamente assicurati nella LPP. I datori di lavoro e i lavoratori dipendenti condividono il contributo LPP composto da accrediti di vecchiaia, contributi di risparmio e di rischio e il contributo al fondo di garanzia. Il datore di lavoro detrae mensilmente la sua quota dallo stipendio del dipendente e la trasferisce insieme alla sua quota alla cassa pensione.

Chi paga la previdenza professionale?

Quando si diventa soggetti all'obbligo di LPP? Tutti i dipendenti che hanno più di 17 anni e guadagnano almeno un salario superiore alla soglia di accesso LPP di CHF 22'050 (dati aggiornati al 2023) sono obbligatoriamente assicurati nella LPP. I datori di lavoro e i lavoratori dipendenti condividono il contributo LPP composto da accrediti di vecchiaia, contributi di risparmio e di rischio e il contributo alla Cauzione Fondo. Il datore di lavoro detrae mensilmente la sua quota dallo stipendio del dipendente e la trasferisce insieme alla sua quota al fondo pensione.

Cosa fa parte della previdenza professionale (LPP)?

Il secondo pilastro copre finanziariamente le seguenti circostanze:

Età

infortunio/malattia

incapacità di guadagno/invalidità

Decesso

Cosa succede quando si cambia datore di lavoro?

Il saldo creditore accumulato nel secondo pilastro viene trasferito alla cassa pensione del nuovo datore di lavoro. Se la persona non inizia immediatamente un nuovo lavoro, resta assicurato per i rischi di decesso e invalidità presso la cassa pensione precedente fino a un mese.

Se i suoi ex dipendenti non hanno ancora un nuovo datore di lavoro, il loro patrimonio viene trasferito a un istituto di libero passaggio. In alternativa, la copertura previdenziale può essere proseguita anche mediante una polizza di libero passaggio presso una compagnia di assicurazioni.

Se gli ex dipendenti non specificano né una nuova cassa pensione né un istituto di libero passaggio, il loro saldo creditore viene trasferito al fondo sostitutivo al più presto dopo 6 mesi.

Qual è la differenza tra LPP e cassa pensione?

Cassa pensione: istituto che eroga prestazioni ricorrenti di vecchiaia, invalidità e ai superstiti. È un sinonimo di istituto di previdenza. LPP: legge federale che disciplina la previdenza in materia di vecchiaia, superstiti e invalidità. Questa legge disciplina le disposizioni relative alla previdenza professionale.