Was ist ein gestaffelter Bezug der Säule 3a?

Wann ist ein gestaffelter Bezug möglich?

Wie kann die Säule 3a sonst noch bezogen werden?

Idealerweise sollten Sie bis zum Erreichen des ordentlichen Rentenalters in die Säule 3a einzahlen. Das Ziel ist schliesslich Ihre finanzielle Sicherheit im Alter. Darum dürfen Sie sich das Geld auch nicht einfach so auszahlen lassen. Erlaubt ist das frühestens fünf Jahre vor dem ordentlichen Pensionierungsalter. Unter den folgenden Bedingungen können Sie das Kapital aber auch schon früher beziehen. Denken Sie aber daran, dass auch darauf Steuern gezahlt werden müssen.

- Sie nehmen eine selbstständige Erwerbstätigkeit auf.

- Sie ziehen definitiv aus der Schweiz ins Ausland.

- Sie kaufen ein Haus oder eine Wohnung für den Eigenbedarf oder zahlen eine Hypothek ab.

- Sie beziehen eine Invalidenrente.

Vorteile beim gestaffelten Bezug der Säule 3a

Steuern sparen

Sind Sie verheiratet? Dann wissen Sie vermutlich, dass Ihre Bezüge mit denen Ihres Partners in derselben Steuerperiode zusammengezählt werden. Beziehen Sie Gelder aus der Pensionskasse, kann das einen sehr grossen Effekt auf die Steuern haben. Einige Kantone haben Sonderregelungen in Bezug auf die Besteuerung von Kapitalauszahlungen. Am besten informieren Sie sich direkt bei der Steuerbehörde oder ziehen eine unabhängige Beratung hinzu.

Was ist die progressive Besteuerung?

Rechenbeispiel: Steuern sparen mit Staffelung

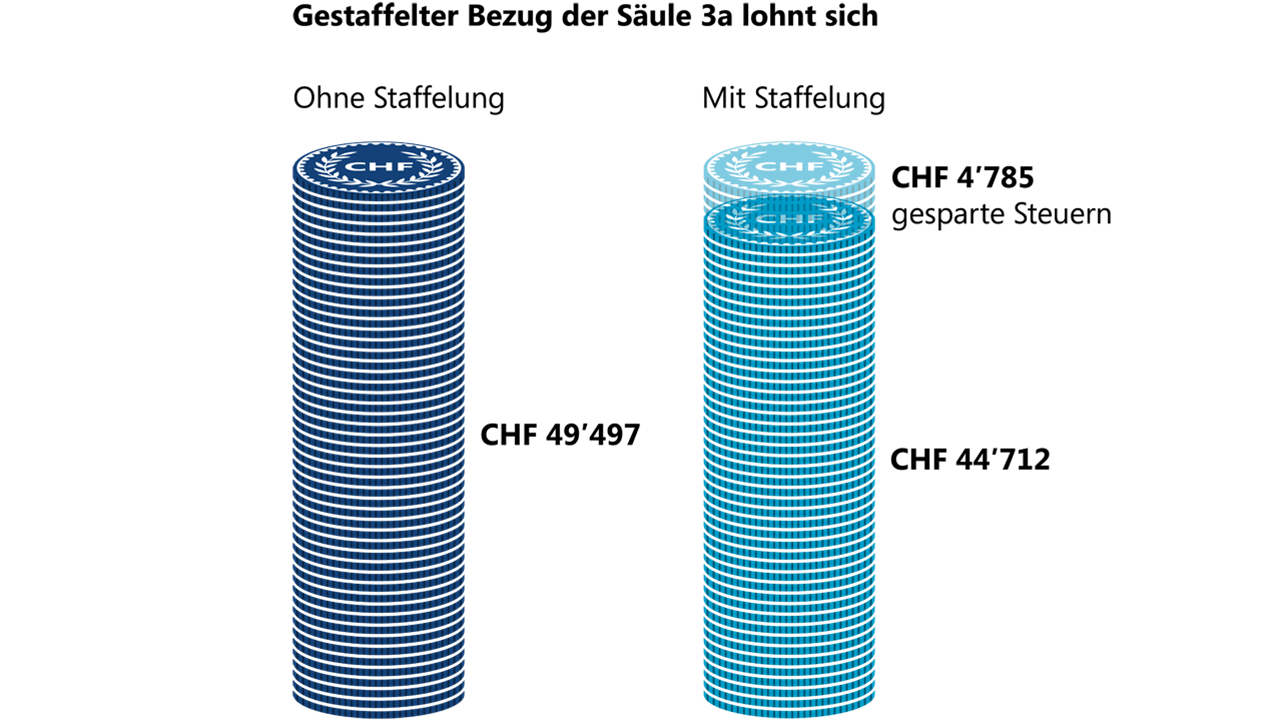

Person 1: Stefan bezieht das Geld aus seinem einzigen Säule-3a-Konto und das Geld aus der Pensionskasse im gleichen Jahr. Seine Steuerbelastung beträgt in diesem Jahr CHF 49’497.00.

Person 2: Katharina ist schlauer. Sie hat zwei Säule-3a-Konten mit je CHF 50’000. Sie bezieht den gleichen Gesamtbetrag über zwei Jahre hinweg. In einem Jahr erhält sie zusätzlich das Geld aus der Pensionskasse. Durch diese optimierte Staffelung der Auszahlungen über drei Jahre hinweg spart sie CHF 4’785.00 an Steuern.

Bezug der Säule 3a vorbereiten

Aktienanteil und Anlagehorizont beachten

Ist Ihr Kapital im Rahmen der Säule 3a in Aktien investiert? Dann wird Ihnen oft geraten, vor der Pensionierung den Aktienanteil zu reduzieren. Dadurch sinkt die Rendite auf Ihr Geld, aber es wird auch verhindert, dass Sie Verluste einfahren, die Sie aufgrund des immer kürzer werdenden Anlagehorizonts nicht mehr wettmachen können.

Ob die Aktienquote vor der Pensionierung reduziert werden soll, hängt von der individuellen Lebens- und Vermögenssituation der jeweiligen Person ab. Allgemein formuliert, helfen folgende Regeln als Entscheidungsgrundlagen:

- Benötige ich das Geld bzw. Teile davon die nächsten 10 Jahre?

- Bin ich auf das Geld angewiesen?

- Bin ich bereit, höhere Schwankungen für bessere Renditeaussichten in Kauf zu nehmen?

Können die ersten beiden Fragen mit «Nein» und die dritte Frage mit «Ja» beantwortet werden, kann es sich durchaus lohnen, in Anlagen mit hohem Aktienanteil investiert zu bleiben. Auf jeden Fall kann es sich lohnen, ein individuelles Anlegerprofil erstellen zu lassen. Für eine detaillierte Analyse wenden Sie sich an unsere Berater.